金融庁は2029年3月期以降に、時価総額5000億円以上の企業を対象として、国際的な水準でサステナビリティ情報の開示を義務付けることを検討しています。

2023年6月にはサステナビリティ情報の開示に関する国際的な基準としてISSB基準が設定されるなど、各国で開示基準を制度化する動きが進展する中、投資家の国際的な比較可能性の確保や投資家との適切な対話のために、「開示」を充実させることは重要なものになります。

今回の記事では、今回の金融庁の決定とその内容について見ていきます。

サステナビリティ開示はなぜ義務化されたか?

|

サステナビリティ開示の定義と概要

そもそもサステナビリティ開示とはどのようなものでしょうか。

サステナビリティ情報とは、企業が環境・社会・経済の三つの観点から持続可能な社会の実現に貢献するために行っている活動や取り組みを、情報として開示することです。具体的には、環境負荷の軽減に向けた取り組みをはじめ、人権保護の活動などについてもサステナブル情報に当たります。

こうしたサステナブルな企業活動は、企業価値に影響を与えるとして、投資家などのステークホルダーから開示の必要性が叫ばれるようになり、2023年1月31日に改正された「企業内容等の開示に関する内閣府令等」によって、企業はサステナビリティ情報を開示することが義務化されました。

金融庁の今回の決定事項

今回の金融庁の決定では、2029年3月期以降に時価総額5000億円以上の企業を対象として、有価証券報告書(以下「有報」)で”国際的に比較可能な基準”に沿った、サステナビリティ情報の開示を企業に求めることについて、議論していると発表しました。

有報で新たに求められる開示基準は、国際サステナビリティ基準審議会(ISSB)が23年6月にまとめた基準をベースに、日本のサステナビリティ基準委員会(SSBJ)が25年3月末までにまとめる基準を取り込んだものになっています。国際基準に沿った形で開示することにより、投資家が企業を評価しやすくなり、また投資家が対話を通じて企業に気候変動などへの対応を促す狙いもあるとされています。

情報開示の義務化に際しては、まずグローバル投資家などから情報開示への要請が強いプライム企業より順次、導入が行われる予定です。中でも、時価総額の大きい企業から適用を開始し、その状況を踏まえて最終的にプライム全企業へ適用を広げる方向です。

国内外の動向

|

実際の国内の企業の動向

次に実際の企業活動に目を向けてみましょう。日本では2023年3月期より、有価証券報告書において、サステナビリティ情報に関する開示が義務化されました。2024年は2年目となりますが、どのような動きが取られているのでしょうか。

フロンティア・マネジメントの調査によると、日本企業の開示内容は気候変動に偏っているという特徴があるようです。TCFD(気候関連財務情報開示タスクフォース)に賛同する企業数は、世界全体で4,564社あり、このうち、日本企業は1,344社と世界第一位で30%弱を占めていることから、環境に関する開示に対して積極的であることがわかります。

一方で、ジェンダー問題、多様性の受容度合いに関する国際的な評価は、先進国の中で最低水準のままであり、今後はこの社会的な取り組みの質を上げることが課題になっています。

海外の動向

次に、海外のサステナビリティ開示について概観します。

欧州では2050年までに、世界初の気候ニュートラルな大陸となることを目指す「欧州グリーンディール」が打ち出されており、2024年1月1日には「企業サステナビリティ報告指令(CSRD)」が施行(適用開始)されています。これはEU域外を本拠とする企業も含めて、数万社に気候変動やサステナビリティ関連のリスクと影響について、詳細に情報開示することを義務付ける法令です。

例えば、報告要件を見てみると「必ず開示内容について第3者保証を受けなければならない」とあるように、日本と比較してもさらに進んだ法令を施行し、サステナビリティを牽引していることがわかるでしょう。

また、アメリカでも2023年10月、カリフォルニア州において気候関連開示を義務付ける法案が、米国初として成立するなど、サステナビリティ開示は、世界的にも発展を見せていると言えます。

サステナビリティと課題

ここからは少し話は変わりますが、そもそもの企業活動とサステナビリティの取り組みについて考えてみたいと思います。

サステナビリティ(ESG)と企業価値の関係

まずは企業のサステナビリティの取り組みの意義について、経済的な側面から考えてみます。そもそも企業の目的は利潤の最大化、ひいては企業価値の向上にあります。これまで述べているサステナビリティの取り組みは、企業価値の向上につながるのでしょうか。

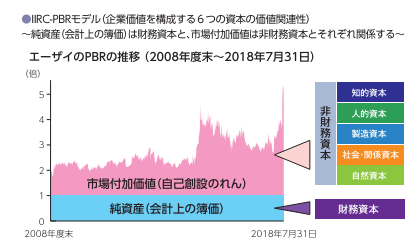

ESGと企業価値の研究については有名なものとして「エーザイ」の実証研究があります。この研究では、ESG経営を取り入れることにより、5~10年で企業価値を向上させることが示されています。サステナビリティの取り組みには、従業員一人ひとりが自分らしく働ける環境の整備も含まれており、多様性を尊重し、さまざまなライフステージにいる従業員すべてにとって働きやすい環境を整えることが重要です。そうすることで従業員の満足度は高まり、エンゲージメント(会社への愛着心)が向上すると考えられています。

SDGs(ESG)ウォッシュについて

しかし、サステナビリティ開示については大きな課題があります。

それは開示が形式的なものに留まり、実質的なものになっていないこと、そして、その判別が開示情報からはできず玉石混交になってしまうことです。このような、”実際には環境や社会に配慮できていない取り組みを企業が主張している状態”を「SDGsウォッシュ」といい、近年問題になっています。

例えば責任ある原材料調達とサステナブルな商品開発をしているとしていながら、一部の人々を強制労働させていたといったようなものです。こうしたウォッシュの問題にどう対処していくかを考えていくことが今後の重要課題になります。

|

第3者で開示の質を保証できるような仕組み作りをする

上記課題の解決方法の一つに開示の際に、第3者によって開示の質を保証できるような仕組み作りをすることが考えられます。

今回の金融庁の議論においては開示される情報を保証する主な担い手は、監査法人だけでなくISO認証機関など第三者機関も含める方向で検討されており、国際基準に劣らない開示の実現を目指していることがここからもわかるでしょう。

まとめ

今回は金融庁が上場企業に対して行っている、国際的なサステナビリティ開示の義務付けに向けた議論を取り上げ、企業のサステナビリティへの取り組みやサステナブル開示について見ていきました。

これらの情報が少しでもサステナビリティの取り組みのお役に立てましたら幸いです。